什麼是斐波那契技術分析?理解其核心原理

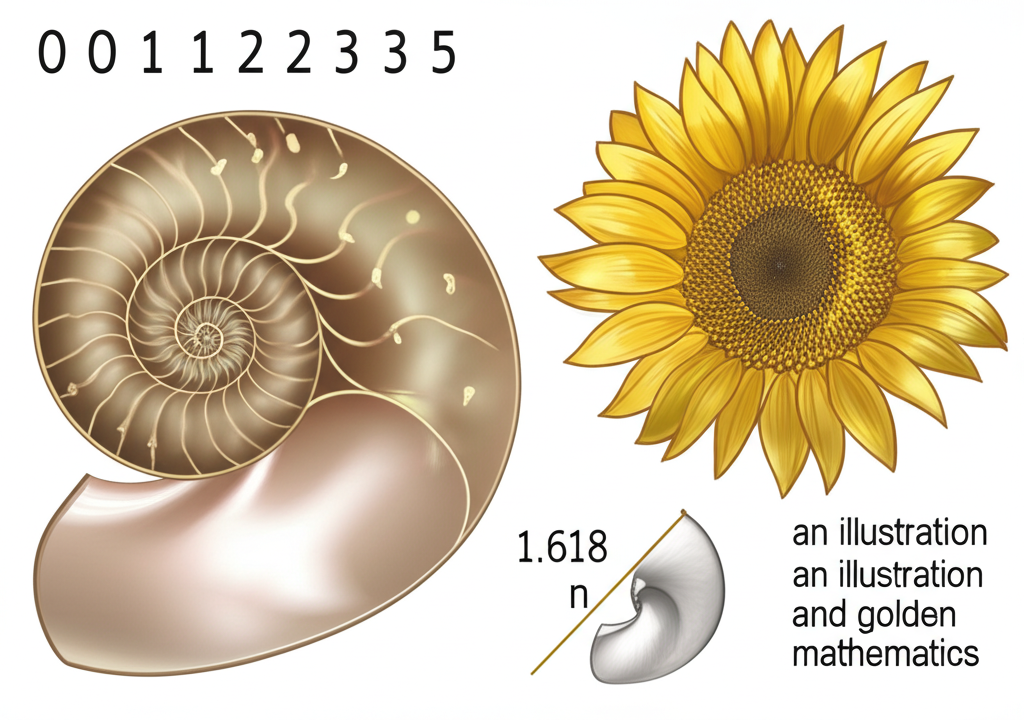

在金融市場中,斐波那契技術分析是一項備受推崇的分析方法,它巧妙借鑒斐波那契數列和黃金比例,來預測價格可能出現的支撐位、阻力位以及目標價位。這種方法的根基來自十三世紀義大利數學家列奧納多·斐波那契所發掘的數列,以及由此演變出的黃金比例,大約為1.618或其倒數0.618。這些比例不僅廣泛存在於大自然中,也彷彿滲透到市場價格的運作規律裡,讓投資人能夠捕捉到價格變動的隱藏模式。

許多投資者深信,市場價格的起伏並非純粹的隨機事件,而是經常在這些斐波那契比例點上出現轉折或停滯。這背後的原因,或許與人類心理和自然法則的深層連結有關。透過運用斐波那契相關工具,交易者能更理性地辨識出市場的關鍵地帶,從而設計出更可靠的交易計劃,提升決策的精準度。

斐波那契數列與黃金比例的奧秘

斐波那契數列看似簡單,卻充滿魅力:從0、1開始,接著1、2、3、5、8、13、21、34、55、89、144……每一個數字都是前兩個數字相加的結果。當數列延伸得越長,相鄰數字的比率就越趨近於黃金比例,也就是那個神奇的數字1.618。以89除以55,就大約得到1.618;反過來,55除以89則接近0.618。

黃金比例的各種衍生值,如0.618、0.382、0.236,以及1.618本身或其倍數,都成為斐波那契技術分析的基石。這些比例不僅在植物的生長模式、貝殼的螺旋結構、藝術作品和建築設計中頻頻現身,還被視為影響市場參與者集體心態的因素,進而引導價格在特定位置產生明顯反應。深入探討這些比例的來龍去脈,能讓我們更清楚它們在投資決策中的實際作用,尤其是在預測價格走勢時。

斐波那契回撤 (Retracement):最重要的預測工具

斐波那契回撤堪稱斐波那契技術分析中最實用且核心的工具。它專門用來評估在強勁趨勢中,價格可能出現的暫時回調或反彈幅度。無論是上漲趨勢中的拉回,還是下跌趨勢中的反彈,交易者都能藉由這些回撤線,找出潛在的支撐或阻力區域,從而鎖定有利的買入或賣出時機。

事實上,市場很少呈現直線運動;在上升過程中,價格往往會小幅回落喘息,而在下跌時也會偶爾出現短暫回升。斐波那契回撤工具正是透過這些百分比計算,預測出價格可能暫停或反轉的關鍵位置,讓交易變得更有章法。

如何繪製斐波那契回撤?步驟與注意事項

要讓斐波那契回撤發揮最大效用,繪製過程必須精準無誤。以下是詳細步驟和一些實用提醒:

- 確認主要趨勢: 先觀察市場,找出一個明顯的上漲或下跌趨勢。通常在趨勢成型且開始有回調跡象時,才適合套用這個工具。

- 挑選起點與終點:

- 上升趨勢回調: 從這段上漲的低點拉線到高點。

- 下降趨勢反彈: 從這段下跌的高點拉線到低點。

這些點位應是趨勢中顯著的轉折或極端值,這樣才能確保分析的可靠性。

- 使用繪製工具: 在常見平台如TradingView或MetaTrader上,選取斐波那契回撤功能,點擊起點後拖拉到終點,系統就會自動畫出各條水平線。

注意事項:

- 點位選擇的準確度: 優先選用K線實體的頂部或底部,避免僅靠影線,以提升預測的精準性。不過,有些交易者會納入影線,這視個人經驗和市場特性而定。

- 時間框架的影響: 不同圖表週期會產生略異的回撤線。建議以你的主要交易框架為主,並參考更高框架的線位來強化判斷。

- 波段的適當性: 只選取足夠明顯且有意義的趨勢段落。太小的波動或模糊趨勢,可能讓回撤工具失準。

[圖:斐波那契回撤繪製範例 – 上升趨勢的回調]

[圖:斐波那契回撤繪製範例 – 下降趨勢的反彈]

斐波那契回撤的關鍵水平與解讀

這些回撤水平源自黃金比例的衍生百分比,被視為價格易生反應的潛在支撐或阻力區。以下是主要水平:

| 回撤水平 | 意義與解讀 |

|---|---|

| 23.6% | 淺層回調,如果價格在此反彈或回落,顯示趨勢勢頭強勁無比。 |

| 38.2% | 典型的回調位,在強勢行情中常見,用作支撐或阻力的可靠指標。 |

| 50% | 雖非純粹斐波那契衍生,但因象徵「中間點」的心理效應,在市場中極具分量。許多人以此評估趨勢活力,突破50%常預示趨勢疲軟。 |

| 61.8% | 黃金分割的核心點,最關鍵的回撤線。價格在此止穩或受阻的機率高,是交易者爭相進場的熱點。 |

| 78.6% | 深度回調,靠近趨勢原點。若價格觸及仍能翻轉,趨勢仍有延續可能;反之,則警訊趨勢逆轉。 |

特別提醒: 50%和61.8%往往形成最強大的回撤帶。當價格在此區間展現反轉跡象,如K線形態變化或量能激增時,交易訊號會更明確。記住,這些水平是區域而非單點,需細心觀察價格動態,並搭配其他指標驗證。

斐波那契擴展 (Extension):預測目標價的利器

相較於回撤,斐波那契擴展更專注於預測價格延續趨勢後的潛在目標。它適用於價格結束回調、重新啟動原有方向的時刻,幫助交易者規劃獲利出場點。這不僅有助於優化風險報酬比,還能讓整體策略更具前瞻性。

如何繪製斐波那契擴展?實例教學

繪製擴展線通常需三個參考點,以捕捉趨勢的完整脈絡:

- 趨勢起點 (A點): 主要趨勢的開端。

- 趨勢極值 (B點): 趨勢的頂點或底點,同時是回調起始處。

- 回調終點 (C點): 回調結束的位置,標誌趨勢重啟。

操作步驟:

- 在平台選取斐波那契擴展工具(有時稱投射或三點斐波)。

- 點選A點。

- 拉線至B點。

- 再拉至C點,釋放後系統即生成擴展線。

實際範例:

- 上升趨勢擴展: 以低點A到高點B,再到回調低點C,預測C後的上漲空間。

- 下降趨勢擴展: 以高點A到低點B,再到反彈高點C,預測C後的下跌目標。

[圖:斐波那契擴展繪製範例 – 上升趨勢目標]

[圖:斐波那契擴展繪製範例 – 下降趨勢目標]

斐波那契擴展的關鍵目標水平

擴展水平多在100%之上,代表價格延展的潛在終點。主要包括:

- 100%: 等同原始趨勢長度的延續目標,常見於回調後的自然復甦。

- 123.6%: 保守的首選擴展位,適合初步獲利考量。

- 138.2%: 另一熱門目標,在趨勢加速時易觸及。

- 161.8%: 黃金擴展位,極具分量的獲利區,價格常在此遇阻或獲支。

- 200%: 原始波段長度的兩倍,顯示強勁延續。

- 261.8%: 進取型目標,多見於爆發性行情。

交易者可依這些位階分階段設定目標,同時留意市場動能和量價關係,決定何時鎖定利潤。舉例來說,在加密貨幣的強勢上漲中,161.8%常成為關鍵減倉點。

斐波那契其他工具簡介 (扇形、弧線、時區)

斐波那契家族不僅限於回撤和擴展,還有其他變體,從價格到時間維度,提供多角度洞察市場:

- 斐波那契扇形: 以趨勢線起點和回撤點為基,畫出斜向扇面線,作為未來動態支撐或阻力。

- 斐波那契弧線: 以上升或下跌波段起點為中心,以回撤距離為半徑繪弧,融合時間與價格的預測區。

- 斐波那契時區: 運用數列1、2、3、5、8、13等,標記未來潛在轉折時間,而非價格位。

這些輔助工具雖非主流,但能在特定情境下補強分析,例如在時間敏感的波段交易中,時區能預警重要時刻,與回撤線結合使用效果更佳。

斐波那契技術分析的實戰應用與交易策略

光懂理論不夠,將斐波那契融入日常交易,才是提升績效的關鍵。接下來分享幾種實務策略,讓你從概念走向行動。

結合斐波那契設定入場、出場與停損點

斐波那契線提供明確的基準,讓交易參數更科學化:

- 入場時機: 上漲趨勢中,價格拉回至38.2%、50%或61.8%並現止穩訊號(如錘頭線或吞噬形態),適合進場買入;下跌趨勢的反彈則反其道而行,尋止漲信號賣出。

- 出場目標: 借擴展線如123.6%或161.8%鎖定獲利點。例如,從61.8%回撤買入,可瞄準161.8%擴展作為首目標。

- 停損位置: 置於關鍵線下方(買入)或上方(賣出),加點緩衝。例如,61.8%買入,可停損於78.6%下方,確保風險可控。

實戰範例: 想像某股票從100元漲到120元後回落。在120到100的回撤圖上,若價格在112.36元(38.2%位)止跌並出陽線,可進場買入。停損設109.9元(低於50%位110元),目標則用A(100)-B(120)-C(112.36)擴展,指向127.6元(161.8%位)。這種設定不僅鎖定風險,還追求合理回報。

[圖:斐波那契回撤與擴展結合設定入場、出場、停損範例]

斐波那契與其他技術指標的結合運用

單靠斐波那契易生盲點,搭配其他指標能大幅強化訊號:

- K線形態: 價格抵達回撤或擴展線時,留意反轉型態如早晨之星或黃昏之星,這些能確認進出場。

- 移動平均線: 若回撤線與MA(如20日或60日線)重合,支撐力道加倍。例如,上漲拉回至61.8%且碰60日線,反彈機率大增。

- RSI或MACD: 價格觸線時,RSI超賣或MACD底背離,能驗證反轉潛力。像是61.8%位遇RSI底背離,即強買訊。

- 趨勢線或通道: 線位與通道邊緣交會,重要性倍升,提供更穩固的市場結構觀。

這種多指標共振,能篩除噪音,提高勝率。實務上,在外匯市場,斐波那契常與MACD搭配,捕捉趨勢轉折。

主要交易平台斐波那契工具操作指南 (以TradingView為例)

以熱門平台TradingView為例,來走一遍斐波那契工具的實際操作,幫助新手快速上手:

- 登入與選資產: 進入TradingView帳號,搜尋股票、外匯或加密資產,開啟K線圖表。

- 定位工具: 左側工具列找有數字斜線的圖示(常在第三或第四組),點擊展開選單。

- 選回撤工具: 從選單挑「斐波那契回撤」(Fib Retracement)。

- 畫回撤線:

- 上升: 點低點,拖到高點釋放,線位即現。

- 下降: 點高點,拖到低點釋放,同樣自動生成。

[圖:TradingView斐波那契回撤繪製步驟截圖]

- 選擴展工具: 選單中找「斐波那契擴展」(Fib Extension或Projection)。

- 畫擴展線:

- 點A起點。

- 拖至B終點。

- 再點拖至C結束點,釋放後線位顯示。

[圖:TradingView斐波那契擴展繪製步驟截圖]

- 編輯設定:

- 調整: 拖拉線端點微調位置。

- 自訂: 雙擊線或點齒輪,開設定窗:

- 選顯示水平(如只秀38.2%、50%、61.8%)。

- 改顏色、線寬、背景。

- 切換顯示百分比或價位。

- 存模板,加速未來使用。

[圖:TradingView斐波那契設定視窗截圖]

跟著這些步驟,初學者也能自在運用TradingView的斐波那契功能,開始分析市場。

斐波那契技術分析的優點與限制

任何工具都有兩面,斐波那契技術分析也不例外。了解其強弱,能讓你更智慧地應用。

優點:

- 客觀基準: 純數學計算,減少個人偏見,提供可靠的價格參考。

- 廣泛適應: 橫跨股票、外匯、期貨、加密等市場,從日內短線到長期持倉皆宜。

- 心理基礎: 黃金比例的自然普遍性,影響交易者行為,形成自我驗證的預測。

- 易整合: 輕鬆與K線、MA、趨勢線等結合,提升整體分析深度。

- 策略輔助: 明確入場、出場、停損點,助你建構完整交易框架。

限制:

- 非絕對準確: 只標示潛在區,非保證轉折,價格可能略過或徘徊附近。

- 點選主觀: 起終點選擇因人而異,不同選法或生差異結果。

- 假訊風險: 價格偶爾短破線位後反轉,易誤導決策。

- 需輔助驗證: 單用效果有限,須配其他指標、市場脈絡及基本面。

- 基本面干擾: 大型新聞或事件常讓線位失效,需警惕。

斐波那契技術分析常見錯誤與避免策略

新手易踩的坑不少,及早識破並規避,能大幅改善交易成果:

| 常見錯誤 | 避免策略 |

|---|---|

| 選點隨便: 抓錯或不明顯的趨勢端點。 | 專挑高低點清晰的主要波段,高框架確認趨勢方向。 |

| 單獨依賴: 把斐波當萬靈丹,不驗證其他。 | 視為輔助,配K線、量能、MA、震盪器多層確認。 |

| 當成精準點: 期待完美反轉於線上。 | 視為區域,監測周邊價格動態,非死盯單點。 |

| 忽略情緒基本面: 新聞期仍硬套分析。 | 追蹤財經動態,大事件時暫緩技術依賴。 |

| 無停損: 破線還抱持希望。 | 嚴守風險,在關鍵線外設停損,絕不手軟。 |

| 震盪市亂用: 無趨勢盤整仍強行套。 | 限用於明確認趨勢,震盪時轉其他工具。 |

避坑之道在於持續練習與反思,把斐波當可靠夥伴而非主宰。同時,體認其與市場心態的互動,如集體預期支撐某線,就易成真 (來源:Babypips)。

結論:掌握斐波那契,提升交易勝算

斐波那契技術分析憑藉數列與黃金比例的獨特魅力,為投資者帶來科學的價格洞察。無論用回撤找支撐阻力,還是擴展定目標,它都強化了策略的核心。

但別視之為萬能,聰明交易者總將其融入大格局,配K線、MA、量能及其他指標驗證,同時緊盯基本面變數。最關鍵的是風險控管,設好停損獲利,守住本金。

多讀多練,從原理到操作逐步精進,你會發現斐波那契如何化為利器,推升交易成功率。

斐波那契分析工具在哪些交易平台可以使用?

幾乎所有主流的交易平台和圖表工具都提供斐波那契分析工具,例如:

- TradingView: 功能強大,圖表直觀,適合多種資產分析。

- MetaTrader 4/5 (MT4/MT5): 外匯交易者常用的平台,內置斐波那契回撤和擴展工具。

- Thinkorswim (TOS): 德美利證券的交易平台,功能豐富。

- eToro、Interactive Brokers、Binance等: 大部分券商或交易所自帶的圖表工具也都支持斐波那契繪製。

您只需在平台的工具欄中找到斐波那契圖標即可。

斐波那契回撤怎麼畫才能準確判斷支撐阻力?

準確繪製斐波那契回撤的關鍵在於選擇正確的「主要趨勢波段」。

- 上升趨勢: 從波段的「最低點」拉到「最高點」。

- 下降趨勢: 從波段的「最高點」拉到「最低點」。

確保選擇的起點和終點是該波段中明確的轉折點或極值,通常是K線的實體頂部或底部,而非僅僅是影線。在不同時間框架下重複繪製,可以幫助確認主要支撐阻力區域。

斐波那契回撤的50%和61.8%水平代表什麼意義?

斐波那契回撤的50%和61.8%水平被認為是最重要的回撤區域:

- 50%回撤: 雖然不是斐波那契數列直接衍生的比例,但因其代表「一半」的心理意義,在市場中常作為重要的支撐或阻力位。價格若跌破50%回撤,可能暗示原有趨勢正在減弱。

- 61.8%回撤: 這是黃金分割點,是基於斐波那契數列最核心的比例。當價格回調至此水平時,通常會遇到較強的支撐或阻力,是許多交易者尋找潛在反轉和入場點的關鍵區域。

這兩個水平經常結合起來觀察,形成一個重要的「交易區間」。

斐波那契回撤與擴展應該如何選擇繪製的起點和終點?

斐波那契回撤:

- 上升趨勢: 繪製點為「波段的最低點」至「波段的最高點」。

- 下降趨勢: 繪製點為「波段的最高點」至「波段的最低點」。

斐波那契擴展:

- 繪製點需要三點:首先是「趨勢的起點A」,然後是「趨勢的終點B(也是回調的起點)」,最後是「回調的結束點C」。

- 例如,在上升趨勢中,從波段低點A → 波段高點B → 回調低點C。

選擇這些點時,應確保它們是市場上顯著的轉折點或波段極值。

斐波那契數列黃金比例除了技術分析,在日常生活中還有哪些應用?

黃金比例的應用非常廣泛:

- 自然界: 植物的葉序、向日葵的種子排列、貝殼的螺旋、人體比例等。

- 藝術與建築: 古希臘的帕特農神殿、達文西的《蒙娜麗莎》、現代建築設計等,都曾被認為應用了黃金比例以達到和諧美感。

- 設計與音樂: 許多產品設計、網站佈局乃至音樂創作中,也會無意識或有意識地應用黃金比例來創造平衡與吸引力。

這些廣泛的存在性,也使其在金融市場的集體心理中產生共鳴。

斐波那契回調跟斐波那契回撤有什麼不同?

斐波那契回調(Fibonacci Retracement)和斐波那契回撤(Fibonacci Retracement)是同一個概念的不同翻譯。兩者都指的是在一段趨勢中,價格暫時性地向反方向移動,然後預期會恢復原有趨勢的現象。在技術分析中,它們都使用相同的斐波那契比例來預測這些回調或回撤的潛在水平。

斐波那契分析可以單獨使用,還是必須結合其他指標?

斐波那契分析不建議單獨使用。雖然它能提供客觀的參考點,但其本身並不能產生買賣信號。為了提高交易決策的準確性和可靠性,強烈建議將斐波那契與其他技術指標和分析方法結合使用,例如:

- K線形態(確認反轉)

- 移動平均線(確認趨勢和支撐阻力)

- 成交量(確認市場參與度)

- RSI、MACD等震盪指標(確認超買超賣和動能)

- 趨勢線或通道(確認整體市場結構)

多重確認能有效過濾掉假信號,提升交易勝率。

在波動劇烈的市場中,斐波那契技術分析還適用嗎?

在波動劇烈的市場中,斐波那契技術分析仍然適用,但需要更謹慎地運用。

- 優點: 劇烈波動的市場往往能形成清晰的趨勢波段,斐波那契回撤和擴展可能提供更明顯的潛在轉折點和目標價。

- 挑戰: 劇烈波動也意味著價格可能快速穿透斐波那契水平,造成假突破,或使回調/反彈幅度超出預期。

因此,在這種市場環境下,更需要:

- 嚴格設定停損點。

- 結合更多指標進行確認。

- 降低倉位,控制風險。

- 留意市場新聞和基本面變化,因為它們可能導致波動加劇。

斐波那契擴展除了預測目標價,還能用來做什麼?

除了預測目標價,斐波那契擴展還可以用於:

- 設定獲利點: 幫助交易者在價格達到預期目標時,分批或全部平倉。

- 評估趨勢強度: 如果價格能夠輕易突破較淺的擴展水平(如123.6%),並向更深的擴展(如161.8%、200%)邁進,這可能表明當前趨勢非常強勁。

- 作為潛在阻力/支撐: 在價格達到擴展水平後,這些水平也可能成為暫時的阻力(上漲趨勢)或支撐(下跌趨勢),為交易者提供調整策略的機會。

- 風險報酬比計算: 結合入場點和停損點,可以利用擴展水平來計算潛在的獲利空間,從而評估交易的風險報酬比是否合理。

如何結合斐波那契與K線圖,提高交易決策的成功率?

結合斐波那契水平和K線圖是提高交易決策成功率的有效方法:

- 尋找反轉K線形態: 當價格到達關鍵斐波那契回撤或擴展水平時,觀察K線圖是否出現反轉形態,例如:

- 看漲反轉: 錘頭線、吞噬形態、早晨之星等,出現在支撐水平。

- 看跌反轉: 射擊之星、烏雲蓋頂、黃昏之星等,出現在阻力水平。

- 確認突破與假突破: 觀察K線實體是否有效站穩或跌破斐波那契水平。如果K線實體很小或伴隨長影線,可能預示著假突破。

- 結合成交量: 如果在斐波那契水平出現反轉K線形態時,伴隨著成交量放大,這會大大增加反轉信號的可靠性。

K線形態提供了價格行為的「確認」,使斐波那契水平不再是孤立的數字,而是具有實際市場意義的區域。